Die Zukunft der USA

Ich hoffe Sie hatten ein schönes Weihnachtsfest und sind gut ins neue

Jahr gekommen. 2017 wird mit Sicherheit ein sehr interessantes und auch

spannendes Jahr, was Politik und Finanzen angeht. In ein paar Tagen,

am 20. Januar, wird Donald Trump als der neue Präsident der vereinigten

Staaten von Amerika vereidigt. Er wird somit der 45. Präsident der USA

werden. Aus diesem Grund möchte ich in diesem Newsletter hauptsächlich

über die USA berichten.

Donald Trump hat sich ein wirtschaftsfreundliches Team zusammengestellt und

der US-Markt scheint über die Zukunft der US-Wirtschaft extrem positiv zu

denken. Die Aktienmärkte bewegen sich fast auf Allzeithochs und der Dow

steht kurz davor die 20.000er Marke zu knacken. Wahrscheinlich wird mit einem

neuen Chef im Haus und seinem neuen Programm sich auch erst einmal einiges

verbessern. Ob dies allerdings auch nachhaltig sein wird, wage ich zu bezweifeln.

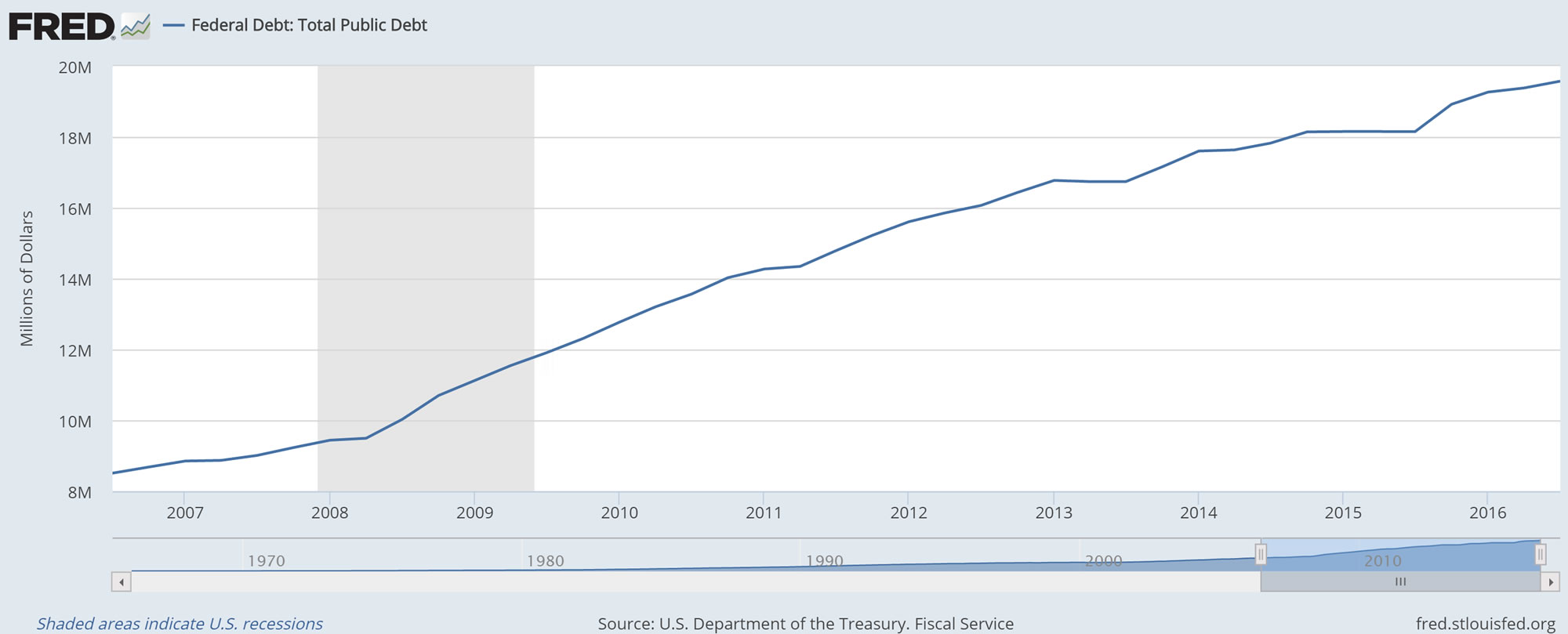

Die Realität wird Donald Trump einholen und das sind die Schulden, die ihm

Obama hinterlässt. Auf dem folgenden Chart sehen Sie die Entwicklung der

öffentlichen Schulden der USA von Anfang 2007 bis Mitte 2016:

Ende 2016 sind die öffentlichen US-Schulden auf fast 20 Billionen Dollar geklettert. Barack Obama hat hier wirklich etwas ganz Besonderes erreicht, er hat in seiner Amtszeit als 44. Präsident der USA die Schulden seines Landes mehr als verdoppelt und damit mehr Schulden gemacht, als alle 43 Präsidenten vor ihm in 232 Jahren zusammen gemacht haben. Darüber muss man erst einmal kurz nachdenken um es zu verstehen und es zeigt deutlich, dass sich Staatsschulden in einer exponentiellen Kurve nach oben bewegen. Donald Trump wird wahrscheinlich nicht weniger "erfolgreich" sein als sein Vorgänger. Im Gegensatz zu Obama wird es Trump aber wahrscheinlich mit steigendenden Zinsen zu tun haben. Schauen Sie sich bitte die folgende Tabelle an:

| Datum | Schuldenstand | Zinssatz |

|---|---|---|

| 30.12.2016 | $19.976.826.951.047 | 2,23% |

| 31.12.2015 | $18.922.179.009.420 | 2,35% |

| 31.12.2014 | $18.141.444.135.563 | 2,40% |

| 31.12.2013 | $17.351.970.784.950 | 2,43% |

| 31.12.2012 | $16.432.730.050.569 | 2,59% |

| 30.12.2011 | $15.222.940.045.451 | 2,89% |

| 31.12.2010 | $14.025.215.218.708 | 3,05% |

| 31.12.2009 | $12.311.349.677.512 | 3,35% |

| 31.12.2008 | $10.699.804.864.612 | 4,19% |

| 31.12.2007 | $9.229.172.659.218 | 5,01% |

| 29.12.2006 | $8.680.224.380.086 | 5,02% |

| 30.12.2005 | $8.170.424.541.313 | 4,70% |

| 31.12.2004 | $7.596.142.802.424 | 4,52% |

| 31.12.2003 | $6.997.964.247.818 | 4,65% |

| 31.12.2002 | $6.405.707.456.847 | 5,30% |

| 31.12.2001 | $5.943.438.563.436 | 6,06% |

| 29.12.2000 | $5,662,216,013,697 |

Hier sieht man sehr gut, wie die Zinsen immer weiter gefallen sind und dennoch

die Schulden immer weiter gestiegen sind. Während von Ende 2000 bis Ende

2008 die US-Schulden um etwa 5,037 Billionen Dollar gestiegen sind, sind sie

in den darauffolgenden 8 Jahren von Ende 2008 bis Ende 2016 um etwa 9,277

Billionen Dollar gestiegen. Wenn man das hochrechnet, dann dürften die

US-Schulden in den nächsten 8 Jahren um gut 17 Billionen Dollar steigen

und würden Ende 2024 bei etwa 37 Billionen Dollar stehen.

Der Zinsrückgang hat dafür gesorgt, dass die USA in 2016 nicht viel

mehr an Zinsen bezahlen, als im Jahr 2007, obwohl sich die Schulden in dieser

Zeit mehr als verdoppelt haben. 2007 bezahlten die USA insgesamt etwa 430

Milliarden Dollar an Zinsen auf ihr Schulden. 2016 bezahlten sie nur etwa 2

Milliarden Dollar mehr, also etwa 432 Milliarden Dollar, bei einem

durchschnittlichen Zinssatz von etwa 2,2%. Angenommen, die Schulden würden

nicht mehr steigen, aber die Zinsen würden wieder steigen. Die US-Notenbank

hatte ja bereits im Dezember 2016 die Zinsen leicht angehoben und angekündigt,

die Zinsen in 2017 noch mindestens drei mal anzuheben. Laut Aussage der US-Notenbank

werden also in Zukunft die Zinsen in den USA steigen. Bei einem Anstieg um 1% auf

einen Zinssatz von 3,2% müsste die USA mehr als 625 Milliarden Dollar an Zinsen

zahlen. Bei 4,2% sind es dann schon mehr als 825 Milliarden Dollar und bei einem

Zinssatz von 5,2%, welcher noch vor 10 Jahren als normal galt, muss die USA jedes

Jahr mehr als 1 Billion Dollar an Zinszahlungen leisten. Diese Summen würden

die USA in enorme Schwierigkeiten bringen und wahrscheinlich wären sie nicht

in der Lage zu zahlen. Dass die weltweiten Staatsschulden niemals zurückgezahlt

werden ist bekannt, aber bei ausfallenden Zinszahlungen gehen die Lichter dann

wirklich endgültig aus.

Die Schulden werden natürlich weiter steigen und somit auch die Zinszahlungen,

unabhängig davon ob die Zinsen steigen oder nicht. Leider ist dies noch lange

nicht alles, was auf die USA zukommt. So hat Donald Trump angekündigt, bis

zu eine Billion Dollar (1.000 Milliarden Dollar) in die Infrastruktur der USA zu

investieren. Dies könnte zwar der US-Wirtschaft erst einmal einen Schub

verleihen, die Schulden der USA werden dadurch aber erst einmal zusätzlich

weiter deutlich steigen. Trump will auch die Steuern für Privatleute und

Unternehmen senken, was den US-Staat auch noch einmal mit etwa einer Billion

Dollar pro Jahr belastet. Ein weiterer kritischer Faktor im US-Haushalt sind

die immer schneller steigenden Sozialkosten der USA und seiner alternden

Bevölkerung. In 2017 wird die USA etwa 83 Milliarden Dollar dafür

ausgeben müssen. In 2020 belaufen sich diese Kosten schon auf 464 Milliarden

Dollar und in 2025 auf über 1,3 Billionen Dollar. Diese Zahlen stammen vom

US Congressional Budget Office und wie bei allen Prognosen von Regierungsbehörden

sind diese meist sehr rosig.

Wer jetzt noch glaubt, dass wir auf der Welt kein Finanzproblem haben, der hat

wahrscheinlich in der Grundschule gerade geschlafen, als Grundrechnung auf dem

Stundenplan stand.

Die finanzielle Zukunft der USA sieht also alles andere als rosig aus. Doch auch

hier ist es noch nicht genug mit den Problemen der USA. Immer mehr Staaten

verkaufen ihre US-Staatsanleihen. Allen voran China, dass auch offen zugegeben hat,

dass es nicht mehr in ihrem Interesse ist fremde Staatsanleihen anzuhäufen.

Seit 2015 baut China seinen Bestand an US-Staatsanleihen kontinuierlich ab.

Bis ins Jahr 1971 war der US-Dollar die Weltreservewährung, weil er mit Gold

gedeckt war. 1971 kam dann heraus, dass die USA die ganze Welt betrogen hat, in dem

sie mehr Dollar gedruckt hatte als sie mit ihrem Gold decken konnten. Die USA

beendete daraufhin die Golddeckung des US-Dollars, was normalerweise auch das

Ende des UD-Dollar als Weltreservewährung bedeutet hätte. Doch die

USA haben damals mit Saudi-Arabien einen Pakt geschlossen, worin festgehalten

wurde, dass die OPEC-Staaten ihr Oel nur gegen US-Dollar verkaufen dürfen.

So entstand der Pedro-Dollar, der seit etwa 1971 die Weltreservewährung ist

und es den Amerikanern seit Jahrzehnten erlaubt über ihre Verhältnisse

zu leben.

Das Pedro-Dollarsystem ist in den letzten Jahren allerdings sehr brüchig

geworden und könnte jederzeit zusammenbrechen. Im Mittleren Osten ändert

sich viel und Saudi-Arabien verliert immer mehr Macht und Einfluss. Der Iran wird

dagegen immer mächtiger und er gehört nicht zum Pedro-Dollarsystem. Die

BRICS-Staaten haben ihr Gegenstück zum IWF gegr¨ndet und wickeln immer

weniger Zahlungen in US-Dollar ab. Russland und China handeln Oel und Gas auch

nicht mehr in US-Dollar. Es ist also nur eine Frage der Zeit, wann das

Pedro-Dollarsystem zusammenbricht. Wenn es zusammenbricht, wird es den gesamten

Weltfinanzmarkt ordentlich durchrütteln.

Der beste Weg sich auf diesen Fall vorzubereiten ist der Besitz von Gold und

Silber. Als die Weltreservewährung vom Goldstandard auf den Oelstandard

umschichtete stieg der Goldpreis in weniger als 10 Jahren von 35 US-Dollar

auf 850 US-Dollar, ein Anstieg von über 2.000%. Ein Zusammenbruch des

Pedro-Dollarsystems mit der Umschichtung auf ein neues System wird wahrscheinlich

die Gold- und Silberpreise wieder um mindestens den selben Faktor ansteigen lassen.

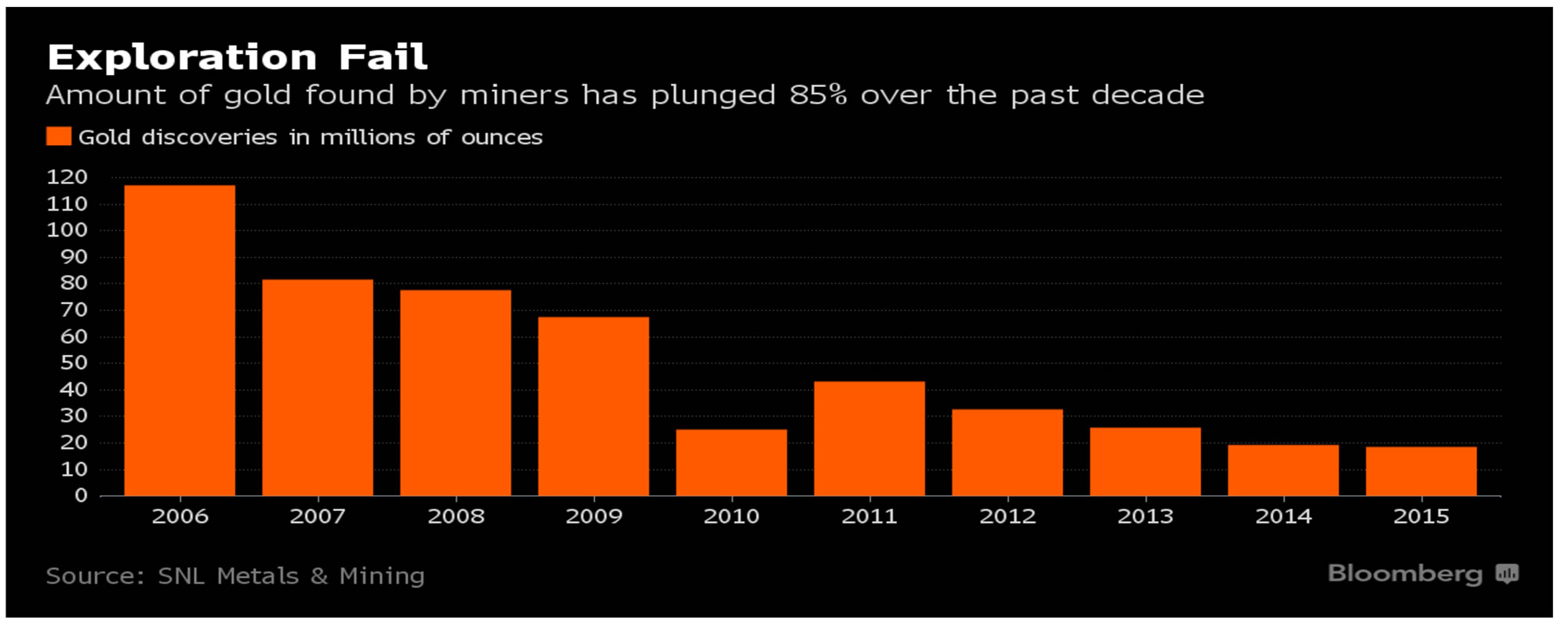

Hinzu kommt noch, dass immer weniger Gold und Silber entdeckt wird, schauen Sie

sich auf dem folgenden Chart an, welche Goldvorkommen in den letzten Jahren neu

entdeckt wurden. Es wird immer weniger:

Die Mehrheit der Menschen glaubt auch immer noch, dass ihr Geld auf dem Bankkonto

sicher ist. Der Normalbürger glaubt auch meistens noch, dass das Geld auf

seinem Konto ihm gehört. Dem ist aber absolut nicht so, es gehört der

Bank. Jeder Euro auf dem Bankkonto ist ein Darlehen des Kontoinhabers an die Bank,

dafür zahlt ihm die Bank ja auch Zinsen. In der Vergangenheit war es zumindest

meist so, dass man wenigstens noch Zinsen bekommen hat. Ihr Kontoguthaben ist nicht

nur ein Kredit an ihre Bank, es ist genau genommen ein ungesicherter Kredit, den Sie

als Kontoinhaber der Bank gewähren.

Das wäre alles auch kein Problem, wenn die Banken vernünftig mit dem

Geld ihrer Kreditgeber (Kunden) umgehen würden. Wie wir aber alle wissen,

spekulieren die meisten Banken mit den Kundengeldern und geraten immer wieder

in Schwierigkeiten, wie z.B. gerade aktuell die italienischen Banken. Auch die

Deutsche Bank kämpft ums Überleben.

Auf den Einlagensicherungsfond der Banken sollten Sie sich besser auch nicht

verlassen. Was die finanzielle Ausstattung dieser Sicherungsfonds, die es in

vielen Ländern gibt, angeht, sind sie ein Witz und können vielleicht

gerade mal eine oder vielleicht zwei Banken retten. Bei einer echten Bankenkrise

sind sie total unterfinanziert. Und selbst wenn nur eine Bank in Schwierigkeiten

gerät, kann sich der Fond weigern zu zahlen. Es besteht nämlich kein

Anspruch auf Zahlung. Es ist schon interessant, dass es überhaupt solche

Fonds gibt und dass es diese Fonds gibt sagt auch schon viel über die

Ehrlichkeit in der Bankenbranche aus.

Die Staatsschulden werden nicht nur in den USA weiter steigen, weltweit steigt

die Verschuldung immer weiter an. Die Schulden selbst sind inzwischen nicht mehr

das Problem, da die Welt verstanden hat, dass sie niemals mehr zurück gezahlt

werden können. Wenn die Schuldner nicht mehr mit den Zinszahlungen

hinterherkommen, dann wird sich die Welt ganz schnell ändern. Die Staaten

werden also immer mehr Schulden haben und werden immer mehr Computergeld erzeugen

um die Zinsen bezahlen zu können. Die Kaufkraft des Computergeldes wird immer

mehr leiden und als einzig wirkliche Alternative bleiben eigentlich nur die

Edelmetalle.

Was möchten Sie in so einem Fall lieber besitzen:

A:

Schuldscheine einer Nation (Geld), von denen es immer mehr geben wird und die

immer weniger wert werden?

B:

Edelmetalle, wie Gold und Silber, als eine globale Hartwährung, die sich

gerade auf einem Allzeittief befindet im Vergleich zur vorhandenen Geldmenge,

von der immer weniger produziert wird und deren aktueller Preis kaum ausreicht

um die Kosten der Herstellung zu erwirtschaften?

Ich habe mich schon lange für die zweite Variante entschieden und wenn

Sie es genauso sehen, dann kontaktieren Sie doch einen unserer Vertriebspartner

oder auch uns direkt.